Ο Πρόεδρος του Διοικητικού Συμβουλίου της Concorde μας υπενθυμίζει στη γνωμοδότησή του: τα επαναλαμβανόμενα στοιχεία της οικονομικής ιστορίας είναι η διαφθορά, η αραίωση, η παραχάραξη νομισμάτων, τα φαινομενικά πολύτιμα επενδυτικά μέσα και οι δυνατότητες χωρίς χρηματοδότηση επιστροφή των εφευρέσεων και των περιπετειών που υπόσχονται τη σωτηρία του νέου Κόσμος. Με άλλα λόγια, δεν υπάρχει τίποτα καινούργιο κάτω από τον ήλιο.

«Εγώ, ως κρυπτογραφημένος… λέω σε όλους να πάρουν τον έλεγχο των διεστραμμένων, υπερπλούσιων που οδηγούνται από την απληστία, έτσι ώστε… να γίνω κι εγώ εξαιρετικά πλούσιος». (Είναι ένα διάσημο ρητό στο Twitter που διαδίδεται σαν μιμίδιο στα κοινωνικά δίκτυα)

Πρόσφατα, ένα χρηματιστήριο κρυπτογράφησης που ιδρύθηκε και διευθύνεται από νέους γύρω στα είκοσι και πρόσφατα αποτιμήθηκε σε δεκάδες δισεκατομμύρια δολάρια, η FTX και οι θυγατρικές της κατέφυγαν στην προστασία της πτώχευσης. Μπορεί κανείς μόνο να μαντέψει την έκταση της άμεσης ζημίας στους πελάτες και τους επιχειρηματικούς εταίρους τους, πόσα υφίστανται κακή πίστη και ποιες είναι οι συνέπειες των κακών επιχειρηματικών αποφάσεων.

Ένα ίσως ακόμη πιο περίπλοκο ερώτημα είναι πόση ζημιά έχει προκληθεί έμμεσα στον κόσμο των κρυπτονομισμάτων και, μέσω αυτού, στην παγκόσμια επενδυτική κοινότητα, ακόμη και σε αυτούς που ποτέ δεν ήταν κοντά στα κρυπτονομίσματα. Διαβάζοντας τα αβέβαια μηνύματα από οικονομολόγους, διαχειριστές περιουσιακών στοιχείων και οικονομικούς αναλυτές τους οποίους παρακολουθώ στο Twitter και εκτιμώ επαγγελματικά – το Σαββατοκύριακο μετά την ανακοίνωση – είχα την αίσθηση ότι δεν είμαι μόνος στα προβλήματα ερμηνείας των κρυπτονομισμάτων και του θεσμικού τους συστήματος αγοράς, ακόμη και αν και έχω διαβάσει πολλά μόνο επαγγελματικά για το θέμα.

Ο Στο Concordblogαντίστοιχα στις συνεντεύξεις Πολλοί από εμάς και με διάφορους τρόπους έχουμε εξηγήσει σε τι χρησιμοποιούνται τα περιουσιακά στοιχεία κρυπτογράφησης (για παράδειγμα, είναι εξαιρετικά για κερδοσκοπία, αν και υπάρχουν εκατοντάδες πιο κατάλληλα εργαλεία για αυτό) και τι όχι (όχι, δεν προστατεύουν από τον πληθωρισμό, τις πολιτικές της κεντρικής τράπεζας και της κυβέρνησης που υποτιμούν τα πραγματικά μας περιουσιακά στοιχεία, δεν κλιμακώνονται αποτελεσματικά και το περιβάλλον εκτελεί τις συναλλακτικές λειτουργίες του χρήματος με ήπιο τρόπο και δεν φέρνουν έναν κόσμο ισότητας ή ακόμη και ίσων ευκαιριών, επειδή, για παράδειγμα, περισσότερο από το 90% όλων των bitcoin ανήκουν στο 2% των κατόχων, για να αναφέρουμε μερικά προβλήματα).

Ταυτόχρονα, δεν υπάρχει αμφιβολία ότι η τεχνολογία blockchain, η αποκεντρωμένη χρηματοδότηση και χρηματοδότηση (DeFi) και τα αποκεντρωμένα συστήματα συμβάσεων γενικότερα θα αποκτούν όλο και μεγαλύτερη έλξη σε πολλούς τομείς της οικονομίας στο μέλλον. Τώρα, όμως, προσπαθώ μόνο να βγάλω τα πρώτα, ενίοτε συγκλονιστικά συμπεράσματα από τη συγκεκριμένη υπόθεση, τα οποία μπορούν να εξαχθούν αυτή τη στιγμή σε μια κατάσταση όπου υπάρχουν ακόμη ελάχιστες πληροφορίες. Αυτό το κάνω με βάση μια σύγκριση με το θεσμικό σύστημα της κεφαλαιαγοράς, το οποίο γνωρίζουμε εδώ και τρεις δεκαετίες, το οποίο χρησιμοποιούμε στο σπίτι -αλλά όχι πάντα χωρίς άγχος- και το οποίο έχουμε αναπτύξει επίσης ενεργά στο σπίτι, μέχρι το Περισσότερα υπάρχουν διαθέσιμες πληροφορίες για τη συγκεκριμένη περίπτωση, καθώς και για την κατάσταση και τις προοπτικές για άλλους παίκτες στο σύστημα της αγοράς κρυπτογράφησης.

Οι ανταλλαγές κρυπτογράφησης έναντι των παραδοσιακών ανταλλαγών φαίνονται:

-

- Δεν διαθέτουν ανεξάρτητο γραφείο συμψηφισμού και αποθήκη αξίας (neadjisten κεντρικό αντισυμβαλλόμενο) όπως η Keler, που θα εγγυάται τον διακανονισμό των συναλλαγών και την ασφαλή φύλαξη των περιουσιακών στοιχείων σε κυκλοφορία.

- Δεν διαθέτουν τη διαφανή και ασφαλή λειτουργία που εγγυάται ρύθμιση και εποπτεία συγκρίσιμες με τα παραδοσιακά χρηματιστήρια, ειδικά στην περίπτωση μη ρυθμιζόμενων υπεράκτιων παικτών όπως η FTX με έδρα τις Μπαχάμες, σε αντίθεση, για παράδειγμα, με το χρηματιστήριο Coinbase, το οποίο απολαμβάνει μεγαλύτερης προσοχής. από την επιτήρηση του χρηματιστηρίου των ΗΠΑ, τότε ένα ξεχωριστό ζήτημα είναι ο άλλος μεγάλος παίκτης, η ρυθμιστική κατάσταση της Binance.

- Τα προϊόντα που διαπραγματεύονται εκεί είναι, εκτός από τα γνωστά κρυπτονομίσματα (BTC, ETH), μερικώς αυτοεκδοθέντα κρυπτοστοιχεία (FTT στην περίπτωση του FTX), παρόμοια με τα νομίσματα των μεσαιωνικών νομισμάτων ή οι αποδοχές τραπεζιτών που πολλαπλασιάζονται στο την αυγή της νέας εποχής, συναλλαγματικές, ιδιόκτητες ή σε διαδικασία αποικισμού, με διάφορους τίτλους που εκδίδονται ουσιαστικά με ανεξέλεγκτο τρόπο από εταιρείες με βάση αυτές τις επιχειρηματικές ευκαιρίες.

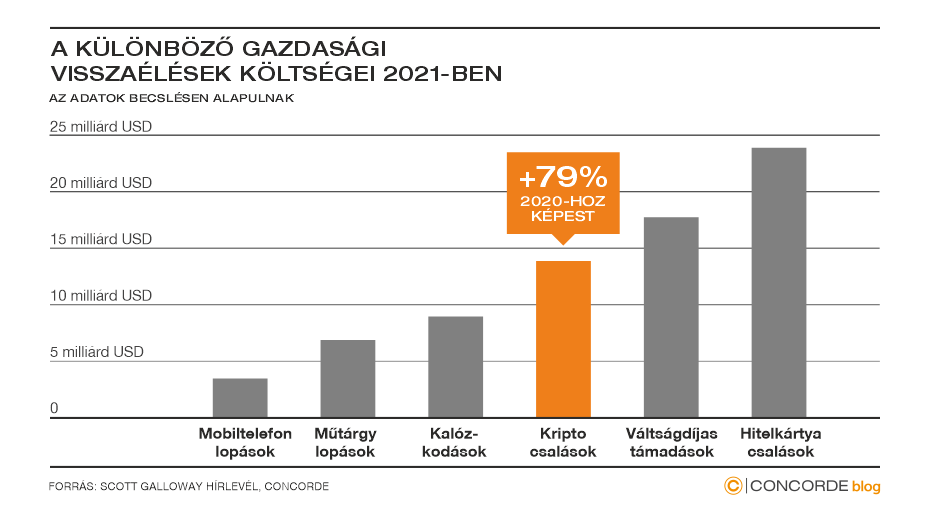

- Στην καλύτερη περίπτωση, οι αξιώσεις του πελάτη καλύπτονται από το ίδιο το περιουσιακό στοιχείο (εκτός εάν κλαπεί, το οποίο δεν φαίνεται να είναι μεμονωμένο φαινόμενο σε αυτόν τον κλάδο, δείτε το παρακάτω σχήμα), είτε ο πελάτης έχει αγοράσει είτε altcoins, stablecoins, που παρέχονται και από το ίδιο το χρηματιστήριο ή εκδίδονται οι θυγατρικές του (καμία σύγκρουση, κανένα συμφέρον, όπως λέει ο μορφωμένος Γερμανός). Ούτε η προστασία των επενδυτών ούτε τα κρατικά ρυθμιζόμενα συστήματα ασφάλισης καταθέσεων εγγυώνται αποζημίωση για τους επενδυτές.

- Επιπλέον, δεν είναι σαφές τι είδους εταιρικό δίκτυο ελέγχουν οι ιδιοκτήτες του συγκεκριμένου χρηματιστηρίου (συχνά εικοσάχρονοι, κοινωνικοποιημένοι σε παιχνίδια υπολογιστή, έξυπνοι νέοι, όχι μόνο στη διαχείριση της επιχείρησης, αλλά ούτε καν στον χώρο εργασίας ) εργασία, που κάνει δεκάδες δισεκατομμύρια να εξαφανίζονται με το πάτημα ενός κουμπιού, όπως το FTX-Alameda που είδαμε σε ομίχλη ως μέρος ενός εταιρικού δικτύου παγκοσμίως με περισσότερα από εκατό μέλη.

- Τα περισσότερα λεγόμενα σταθερά κομμάτια είναι περίπου τόσο σταθερά όσο ένα σκαμνί με τρία πόδια με το ένα πόδι να βγαίνει έξω. Δεν είναι τυχαίο ότι πολλά από αυτά, τα οποία υποτίθεται ότι υποστηρίζονταν 100% από το δολάριο, θα διαπραγματεύονταν περίπου στο 1 σεντ σήμερα αν εξακολουθούσαν να υπάρχουν.

- Το γεγονός ότι φαινομενικά λογικοί διαχειριστές περιουσιακών στοιχείων, διασημότητες μόδας και αθλητισμού, πρώην πρόεδροι και νυν πολιτικοί επενδύουν τα δικά τους εκατοντάδες εκατομμύρια δολάρια ή των πελατών τους σε ιδρύματα που δημιουργούνται από άπειρες νεαρές ιδιοφυΐες, που δεν διαθέτουν έστω και ελάχιστη ασφάλεια και διαχείριση κινδύνου, ή σε επενδυτικά όργανα που δεν καταλαβαίνουν, αποκαλύπτει το πνεύμα των καιρών και ταυτόχρονα διατηρεί την ελπίδα ότι οι νόμοι του σύμπαντος και της εξέλιξης λειτουργούν. Με άλλα λόγια, όπως είπε ο Αλάσκας Ξυλοκόπος αφού έχασε τα χρήματα που κέρδισε με κόπο στη ζωή του στο καζίνο:

Ήρθε εύκολα, περνάει εύκολα.

Η ιστορία της ανθρωπότητας είναι η ιστορία της οικονομικής απάτης. Οι πιο δημοφιλείς από αυτές είναι οι μηχανορραφίες των κυβερνώντων -σήμερα κυβερνήσεων και κεντρικών τραπεζών- καθώς και των μεσαιωνικών νομισμάτων, μετά ορισμένων τραπεζιτών της Αναγέννησης και, τέλος, στην αυγή της νέας εποχής, τα κόλπα των εταιρειών που εκδότες των αρχικών χαρτονομισμάτων, συναλλαγματικές και άλλες βραχυπρόθεσμες κινητές αξίες σε αποταμιευτές και επενδυτές, σε ονομαστική ή πραγματική αξία.

Η χρηματοδότηση των αρχαίων ελληνικών πολέμων γινόταν από τα ορυχεία αργύρου του Λαυρίου και μετά τον πόλεμο το ασήμι που χρησιμοποιήθηκε για τον πόλεμο έπρεπε να αντικατασταθεί στο ιερό της Παλλάς Αθηνάς. Το τέλος της ρωμαϊκής περιόδου έφερε τον πρόγονο του σύγχρονου υπερπληθωρισμού, ο οποίος οδήγησε σε μια επίμονη αραίωση της περιεκτικότητας σε πολύτιμα μέταλλα των νομισμάτων, η οποία μειώθηκε στο μισό τοις εκατό μέχρι το τέλος του 3ου αιώνα μετά μ.Χ., και η τιμή μιας χρυσής λίρας των 100.000 δηναρίων το πρώτο μισό του 4ου αιώνα μ.Χ. το 2120 αυξήθηκε στο ένα εκατομμύριο. Η καθιερωμένη πρακτική της αποναρκοθέτησης νομισμάτων δεν έχασε τη δημοτικότητά της ακόμη και στον Μεσαίωνα, τόσο πολύ που το 1024 στην Αγγλία καλούνταν νομίσματα τα Χριστούγεννα και ο καθένας από αυτούς έκοψε το χέρι του, επειδή ήταν τόσο απερίσκεπτοι στην αραίωση του περιεκτικότητα σε πολύτιμα μέταλλα των νομισμάτων.

Αργότερα ήρθαν οι πρόγονοι των σημερινών συναλλαγματικών (ιδίων και ξένων) και οι αποδοχές των τραπεζιτών, μετά το πρώτο χαρτονόμισμα (στην Κίνα αιώνες νωρίτερα, το οποίο στη συνέχεια διακόπηκε για μεγάλο χρονικό διάστημα λόγω του πληθωρισμού), που αύξησε την πιθανότητα κατάχρησης σε ακόμη υψηλότερο επίπεδο. Όλα αυτά τελικά δοξάστηκαν στα ανορθόδοξα εργαλεία διαχείρισης κρίσεων των κυβερνήσεων και των κεντρικών τραπεζών τις τελευταίες δεκαετίες. έπειτα

Το ίδιο ισχύει και για την κρυπτογραφία. Τώρα θα αρχίσουν να το παίρνουν στα σοβαρά, να το ρυθμίζουν, να το μετατρέπουν σε κεντρική τράπεζα (βλ.: CBDC – ψηφιακό νόμισμα κεντρικής τράπεζας) και να το διοχετεύουν σε ένα θεσμικό σύστημα που έχει αναπτυχθεί εδώ και εκατοντάδες χρόνια. «χρόνια στο επίπεδο που βρίσκεται σήμερα (αυτός είναι ο κόσμος της κεφαλαιαγοράς μας). Απέχει επίσης πολύ από το τέλειο, αλλά αυτά τα μερικές εκατοντάδες χρόνια έχουν βελτιώσει πολύ τον τρόπο λειτουργίας του. Ταυτόχρονα, εάν η κρυπτογράφηση – και το σύστημα των ψηφιακών περιουσιακών στοιχείων και των συναλλαγών γενικότερα – συνέχιζε να αναπτύσσεται προς αυτή την κατεύθυνση, θα έχανε την ίδια της την ουσία που προήλθε από την αποκέντρωση. Ξύλινο σιδερένιο τσέρκι.

Είναι σαν να φτιάχνεις eau-de-vie: ξεκινάς με ένα εκτάριο αηδιαστικό μούστο και στο τέλος, μετά από δύο βρασμούς, είσαι χαρούμενος αν απομένουν μερικά λίτρα πόσιμου υλικού (μετά από μια ορισμένη αραίωση). Η τρέχουσα και η πρόσφατη αγορά κρυπτογράφησης και το θεσμικό της σύστημα είναι το πολτό, και τώρα αρχίζει ο βρασμός. Αυτό που απομένει είναι η τεχνολογία blockchain και μια, ελπίζουμε, επαρκώς ρυθμιζόμενη αγορά και ένα ανανεωμένο θεσμικό σύστημα που περιλαμβάνει ψηφιακό νόμισμα και ψηφιακά επενδυτικά μέσα, που σύντομα θα ακολουθήσει μια άλλη τρέλα με δημόσια χρηματοδότηση, απεριόριστη μέσω της ανεύθυνης εκτροπής χρημάτων από κεντρικές τράπεζες και κυβερνήσεις.

Γιατί ο ανθρώπινος εγκέφαλος είναι υπεύθυνος για τη δημιουργία τεχνολογιών κατάλληλων για την προετοιμασία για τη μετάβαση στον Άρη, αλλά – πώς Τζεφ Χόκιν ερευνητής εγκεφάλου χιλιάδες μυαλά γράφει στο βιβλίο του – εξακολουθεί να φέρει τον λεγόμενο «παλιό εγκέφαλο» των μακρινών εξελικτικών προγόνων μας, ο οποίος εξακολουθεί να υπερισχύει του «νέου εγκεφάλου» που βρίσκεται μόνο στα θηλαστικά, δηλαδή στον νεοφλοιό, αλλά ο τελευταίος κάνει τα πάντα σε τέτοιες περιπτώσεις για να μετριάσει τη ζημιά.

“Τυπικός τηλεοπτικός νίντζα. Λάτρης της ποπ κουλτούρας. Ειδικός στο Διαδίκτυο. Λάτρης του αλκοόλ. Καταθλιπτικός αναλυτής. Γενικός λάτρης του μπέικον.”